本文来自微信公众号:铅笔道(ID:pencilnews),编辑:韩希言,题图:网络。

一个公司能否成为独角兽,选择一个独角兽潜力的赛道是首要客观因素。各位创业者,当下有一个变革性的机遇正在发生,你需要抓住。

12月14日,在铅笔道2021真相大会上,英诺天使基金创始合伙人李竹发表主题演讲,向创业者分享了一个中肯的宏观建议:投入科技创业的洪流。仔细回味这句话的背后含义,有可能影响你未来10年的创业命运。

英诺天使基金创始合伙人李竹,曾连续多年被清科评为“中国早期投资人十强”,获评“中关村天使投资领军人物” 、CCTV最受创业者欢迎的“2019中国十大投资人”。参与投资项目300+,多个项目上市及并购退出,专注领域于先进制造、新一代信息技术、生命健康以及新能源等领域。

以下为部分精华观点:

1、科技创新的投资趋势?

一线机构至少80%以上的钱会投在科技上,有的甚至是95%。

2、科技创新的三大来源?

科技创新来其实就是来自于三个地方:大院大所、大企业以及国防军工。

3、科技创新的几种形式?

进口替代技术,卡脖子技术,颠覆性技术。三者公司的市值分别为30-40亿、100亿-200亿、300亿市值以上。

4、科技投资的风口赛道(已形成共识)?

TMT、机器人、AI、无人驾驶、半导体设计、生命科技

5、科技投资未来风口的赛道(尚未形成共识)?

新能源、半导体材料和设备、合成生物学、元宇宙、航天科技等

6、科技创业赛道中的第一大赛道?

新能源,它可能在未来20年里它是最大的科技创新的赛道。

7、元宇宙赛道可投的项目类型?

跟终端和关键组件相关的;跟引擎和数字资产相关的;跟经济和治理相关的;跟内容相关的。

各位创业者,不论是从事的是何种业务,一定要思考未来1个问题:未来的大战略,能否想办法与科技创新发生关联。请继续往下阅读,你会有所收获。

以下是主题演讲的文字内容,由铅笔道整理。

投早期,成为新趋势

现在有个非常明确的趋势——投早期,有很多一线基金都开始往早期走,甚至成立了专门基金,并且这个趋势不仅仅在国内出现。我可以看到,最近在硅谷很多有名基金都成立了5亿美元、10亿美元的基金,瞄准的都是种子期的项目。

今年上半年,国内大概有1万多亿资金投资下去,但在这里面早期基金占少数,于是就出现了一个反差,早期投资是创业者最需要的,但在国内比国外少很多。最近深圳天使母基金年会时公布了一个数据,把中美之间早期投资规模都公布了一下,不一定完全准确,但我们看到了中国和美国在早期投资规模上相差4、5倍。

早期项目如果真的是一个好项目,是有极大投资红利的,因为在中国拿到了天使投资后拿到A轮的比例,比美国高4、5倍,并且这个趋势现在已经呈现出来了。对PE而言,红利已经消失,现在全面实行注册制之后,机构都往早期来投。

其实有很多公司上市时可能估值都是倒挂的,因为一级市场钱很多,但二级市场还不够,包括现在的香港市场,如果真的把所有中概股都回到香港市场,流动性也未必能撑得住。

在现在这个阶段,早期投资,科技和消费已泾渭分明。,投科技的钱越来越多,创业者感觉难融资的往往都是跟消费、娱乐、文创相关,因为很多VC都在减少跟消费领域相关的投资。目前市场上,一线机构至少80%以上的钱会投在科技上,有的甚至是95%,消费行业的创业者觉得融资难,是因为他们过往靠互联网流量打法与靠烧钱打法,快速把业绩做起来,而现在这种打法很难得到资本的响应,大家需要的是更接地气、更实在、更有品牌的商业模式。

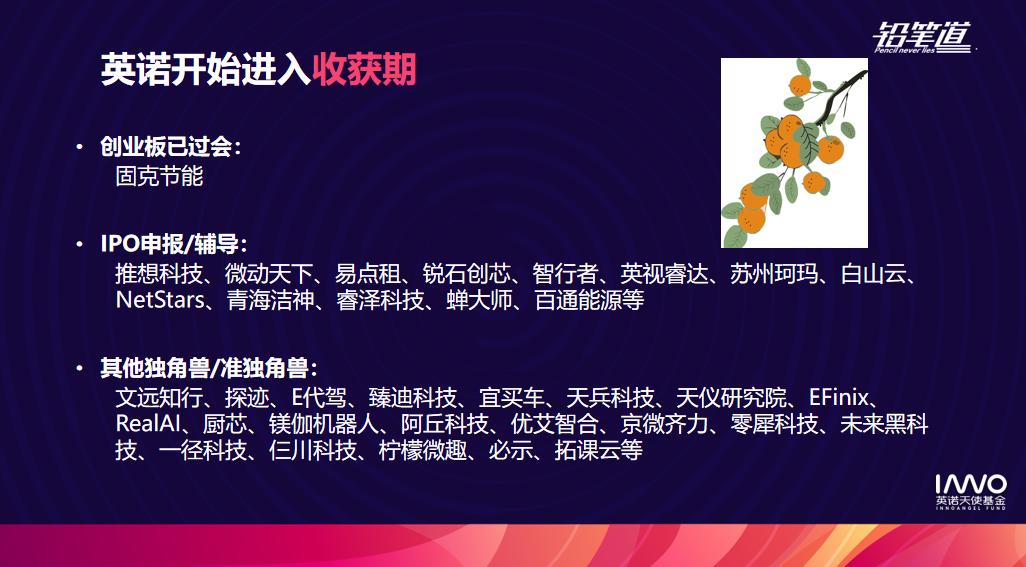

在另一面,从“募、投、管、退”来说,科技早期投资现在都是春天。于英诺而言,我们也开始进入收获期,有很多企业已经进入券商的辅导,明年报IPO,还有很多准独角兽、独角兽,估值在3亿-10亿美金范围的企业也准备筹备上市。

作为一家天使机构,英诺在过去8年里一直坚持投早期,现在实行全面注册制时,我们也迎来春天,并且在上市节奏越来越快的时间段,英诺后面投的很多项目反而会上市更早。

从早期投资到共识形成,核心是认知

于早期基金而言,如果要投科技,核心还是认知。首先,要赚的钱是认知的钱,认知一定要在一线VC之前,如果在他们后面去投资,那早期基金的存在就没有价值了。这也是目前很多早期投资机构会碰到的门槛,即如何把自己变成一个学习型的组织。

在科技创新过程中,英诺也形成了一些自己的认知,比如科技创新来自于什么地方?其实就是来自于三个地方:大院大所、大企业以及国防军工。

不光是中国,全球都是这样的,要找这些科技创新的项目应该到这些地方去找,但不同的科技创新需要不同的人。比如要找这些偏前沿的东西,像合成生物学,可能要到大院大所去找;半导体设备、设计,一定要到大企业中找,找有经验的做过的人,他们的成功率更高一点。

不同创新需要的人是完全不一样的,有的创业团队走到投资人面前时,自认为自己的团队很优秀,但也没有拿到投资,原因在于创业者没有深刻洞察到在这个行业创业真正需要什么样的人。

现在我们可以看到优秀的团队越来越多,靠谱项目越来越多,很多创业者从国外回来,我们认为现在真正进入到一个中国新的创新时代。包括科学家、企业里的高管等,这些真正的优秀人才下海创业,他们对行业有深刻的认知,能看到比别人更远的地方,当然价格也越来越高。

现在的天使基金跟过去也不一样了,对于英诺来说,我们专注在企业融资的前两轮,投完的这些项目,可以看到它们增长得非常快,是因为投资机构之间形成共识的时间越来越短。原来天使投完一个项目,可能过了一年、甚至一年半,VC才会看到,然后冲进来投资。先形成共识,最后变化为风口。

但在现在,科技创业投资进程发生变化,可能我们早期基金投完它半年之后,就拿到新一轮融资,甚至可能一年之内融3、4轮,发展非常快。投资机构之间对一个创新形成共识的时间已经变短,因为VC也在往早期走,他们也在研究早期的项目。

我们看到越来越多的项目成长起来,但我们到底要选择什么样的项目?有颠覆式创新的、有卡脖子的、有进口替代的。不过三者也存在区别,进口替代的公司上市,可能就是30亿、40亿市值;卡脖子的公司上市,可能是100亿、200亿市值;而颠覆式创新的公司上市,则可能是300亿人民币以上,甚至100亿美金以上的市值。所以,英诺寻找的还是颠覆式创新和解决卡脖子问题的企业。

英诺对现在科技属性比较强的科创板、创业板中1400多家企业做了一个分析,真正市值超过50亿的公司大概占一半,超过100亿的公司只有25%,超过300亿(50亿美金以上的)只占7.86%。实际上我们要寻找的是三角上端的这两类企业(颠覆式创新、卡脖子),这些公司在上市企业中也都是少数。

英诺发现一定要寻找非共识的项目,就是早期创业的项目,有的人觉得这个项目特别好,另外的人觉得这个创新没什么价值,就是说这个创新本身并没有被所有人认可,这就是非共识。

我们在投委会上讨论很多项目时也都是这样,有些非共识的项目反而最后成长得最快。我们内部投决机制也要适应这个项目,我们早期的天使投资,尤其做科技的投资,使命就是发现这些非共识的项目,或者水下项目,一旦形成共识,这些项目的估值就非常高,第一轮估值可能就达到2亿、3亿。

比如未来黑科技、阿丘科技、青禾晶元等,我们投的时候他们的估值都在1000万美金以下,但前三家公司现在估值都到了20亿左右,青禾晶元是我们去年四季度投的,现在也接近10亿人民币,这些都是水下的项目。

在英诺现在投资的科技项目里,我们在给TS时,实际上超过一半的项目连公司都没有。可是英诺寻找的就是科技成果转化的公司,我们知道这些科技成果在哪里产生,要找什么样的人,所以在它迈出第一步要成立公司之前我们就给它了TS,这样才有早期投资的价值。

早期科技投资策略

现在这些科技投资的早期基金也发生了很大变化,比如我们第一期基金投了80个项目,现在我们基金规模更大,但一期基金可能只投30多个项目,是因为我们投一个项目时要占股10%-20%,更相信它的确定性,对我们认为有确定性的项目就给予重注。

在已经形成共识的赛道上,投资机构们投的钱很多,但还有一些正在形成共识或未来会形成共识的赛道,如新能源、半导体材料和设备、合成生物学、元宇宙、航天科技等,有很多基金、VC已经认可了这些赛道,但还有很多基金不认可,还有很多疑虑,或者还没有形成自己的信仰,英诺就是在这种还没有形成共识的赛道中去寻找好的创业者。

比如元宇宙。元宇宙其实是虚实相融的3D世界,关于元宇宙投资我们总结了以下四点:

1、跟终端和关键组件相关的,2、跟引擎和数字资产相关的,3、跟经济和治理相关的,4、跟内容相关的。

不要认为游戏可能就是元宇宙,游戏只是其中一个内容而已。我们现在跟国外的差距主要在经济与治理,因为我们还是集中式的结构,不是web3.0这种分布式的互联网结构。引擎、终端和关键组件,现在都已经形成了很好的市场,我们觉得机会非常大。

比如新能源。我认为新能源比半导体赛道还要大,可能在未来20年里它是最大的科技创新的赛道,新能源、绿色能源会用到大量的制造能力,这是中国真正比较强的竞争点。

再者,新能源也是中美、欧洲形成共识的一个方向。大家有共同语言,还愿意坐在一个桌子上商量一些事的方向,就是新能源。新能源里面最大的就是储能,我们投了两家公司,一个是做用户侧的储能,一个是做发电侧的储能,今年收入都实现过亿。

此外还有新材料赛道,可能过去投资机构都不投,但现在也出现了变化,由于超算、人工智能的出现,材料的寻找过程可以从10年变成1年,后面材料的产业化缩短至5-10年时间,所以会被VC来认可投资。

从英诺来说,我们看到其中的投资机会,然后赚三种钱:

1、人脉的钱。找到这些优秀的创业者,抓住创新的源头,包括清华、中科院这些大院大所,也包括大企业、国防军工。

2、认知的钱。一旦看到一个好的项目,觉得它符合投资标准,我们就重投重管,投10%-20%。

3、赋能的钱。我们已经引入了一些产业资本的LP,像北京电控,旗下有京东方、北方华创、电子城等这些上市公司,以及马上要上市的燕东微电子等。早期投资机构引入产业资本,给创业者赋能,这是非常重要的。

用一句话来说,英诺现在虽然还是一支天使投资基金,但我们是用VC的打法来做的,我们对赛道的分析和认知,采用自顶向下的分析方法,找到这个赛道整个链条上最有价值的创新点,在这个创新点去找最好的团队,给它钱,这是英诺现在在做的事。

作为早期机构,我们就是要接受这种不确定性,要先相信,才能看到的。其实整个世界所有东西都是不确定的,但我们要提高我们的概率,找到我们应对的一些方式。比如我们喜欢什么样的创始人,喜欢有格局的、有找人能力的,又有学习能力和自信力的;比如喜欢企业做什么样的事情,即有创新性、成长性、持续性的。

这两个标准,每一个标准都能筛掉30%的项目,其实我们每年看的项目非常多,最终只有1%的项目能够上我们的立项会,再经过尽调,只会投其中的一部分,这就是我们应对不确定性的方式。我们并不是要寻求一个公式,寻找的是早期投资的底层逻辑,寻找的是一种思维方式。

在未来,我们会投资我们相信的人和事,从个人天使进化到机构天使,首先从分散投资变成集中投资。你如果对一个赛道足够了解,能知道第1名到第20名是谁,你当然投前2名,巴菲特是用这个方式来做他的投资,他的整个投资组合里前5个公司占整个投资基金的70%以上,早期投资其实也是这样。一定是对这个行业有足够认知,才能做这种集中投资,才有更高的胜率。相反,如果你不了解,只能分散你的投资,这是不同的维度。

再者,我们不可能赚到我们认知之外的钱,我们想要投资一个行业,一定要先做研究。所以,一定要有一个学习能力非常强的团队,因此在英诺内部也形成了学习型组织,每个月英诺创新学院请专家来分享,并且向创业者学习。

最后,有了这些认知以后,会把复杂的事情变得简单,只会找出几个可以投资的点。当我们谈半导体时,今年可能只有材料和设备可以投资,而设备可能只有2、3个赛道可以投资,在做完研究之后就能很快地做出判断。

从英诺来说,我们还是要坚持在早期,把复杂的事情变简单,然后重复去做,我们已经找到了这个方法。英诺现在的生态,包括我们的创新空间,我们连接的100多家VC、产业资本、LP都能给这些创业者帮助。

而且,我们要专注在科技这个有门槛的赛道上建立我们的标签和根据地。我们在投资过程中,不光做价值发现,发现这些被低估的创业者、创业项目,也参与了他们的董事会,也给他们提供了一些帮助,也参与了这些价值创造,这是英诺在做的事。

我每年都愿意来铅笔道,是因为它一直是在坚持,坚持就能产生价值,我们作为投资机构也一样要坚持,下一个10年、20年,英诺也会坚守在早期,把早期的投资、把支持创业者的行为越做越好。

本内容为作者独立观点,不代表创新湾立场。如有异议,请联系创新湾。创新湾聚焦新科技、新产业,相关内容欢迎投稿。(投稿或转载请联系创新湾小编微信:LinkedBay)

发现中国科技创新的力量

创新湾ID:EnnoBay

.jpg)